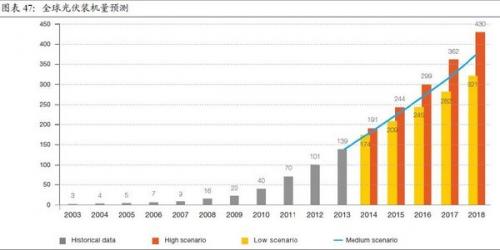

满满的都是数据,关于光伏产业最全面深入的分析

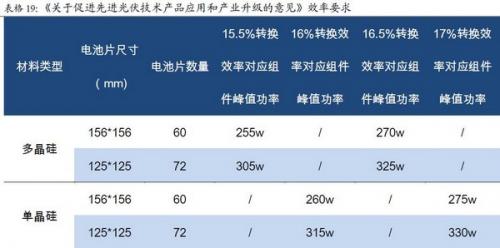

低价的优势来源于人工成本、土地成本等"软"实力,而比低价更重要的是要提升转换效率这一技术"硬"实力。今年6月工信部与国家能源局、国家认监委联合印发《关于促进先进光伏技术产品应用和产业升级的意见》,要求多晶组件效率不低于15.5%,单晶不低于16%;而入选"领跑者计划"的组件,多晶不低于16.5%,单晶不低于17%。此项计划有利于我国光伏产业进行技术升级,淘汰落后的过剩产能。

三、我国光伏下游产业链分析

光伏的终端应用主要为小型分布式电站和大型地面电站,除了光伏组件外,还需逆变器、变压器、电缆等配套设施,参与企业主要分为EPC商及运营商。产业链下游为资本密集型行业,装机量的不断增长依赖持续不断的资金投入。

3.1、发展现状

我国是近年全球光伏装机的绝对龙头,已连续三年新增装机排名第一。目前我国已累计装机28.1GW,预计将在今年超越德国,成为全球累计装机第一的国家。

图表48:2014年各国光伏新增装机量占比 图表49:我国光伏装机量发展情况

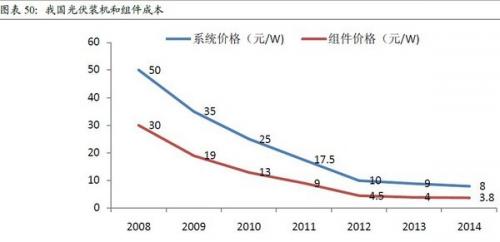

近几年来,电站装机成本已显著下降,主要受益于占装机总成本近半的光伏组件价格的下跌。目前国内总装机成本已降至约8元/W,而目前的标杆电价是在装机成本为10元/W的基础上定的(按照光照条件将国内光伏电站补贴分为三类地区,分别实行0.9,0.95,1.00元/度的标杆电价,分布式电站统一补贴0.42元/度),因此目前电站运营的收益率较高。

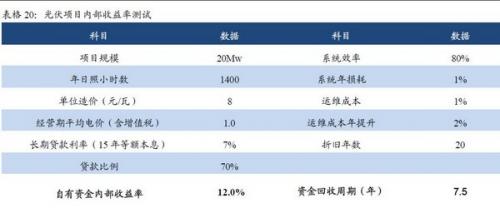

根据我们的光伏收益财务模型,按照目前条件在III类资源区建设一个中型光伏电站,其自有资金内部收益率在12.0%左右,资金静态回收期约7.5年。而贷款比例的提升、造价成本的降低以及贷款利率的降低(考虑到目前所处的降息周期),都将提升项目的盈利性。综合来看,25年年均12.0%的收益率,电站运营的回报已相当可观。

在光伏电站装机火热的大背景下,一些问题也开始显露出来:

1)补贴拖欠问题。按照15年上半年的数据,15家运营商的补贴拖欠额度已超过100亿。主要原因是可再生能源补贴无法应收尽收以及补贴发放程序过于复杂,企业拿到补贴的时间可能超过一年半。

2)电网通道建设落后,限电问题严峻;

3)土地税问题。各地政府对于土地税征收标准差异过大,乱征现象造成严重不公平,将造成开发运营企业的收益率难以保障。

对于以上问题,我们认为政府部门会从以下环节入手解决:

1)对于补贴无法及时发放的问题,我们认为开源和节流是解决之道。在开源上,可再生能源电价附加可能会提高(目前为1.5分/度电),以解决可再生能源基金相对匮乏的问题,从"以收定支"变为"以支定收";同时补贴发放程序将会简化,缩短运营商回款周期。在节流上,我们认为标杆电价在"十三五"期间可能会下调,但幅度不会太大,预计在10%~20%之间,以匹配装机成本的下降。

2)统筹大规模光伏基地与电网通道建设的规划,以保障顺利并网;同时加大对可再生能源的优先调度力度,尽快出台可再生能源配额制。

3)从国家层面出台光伏企业土地使用税政策,避免各地征收不均。

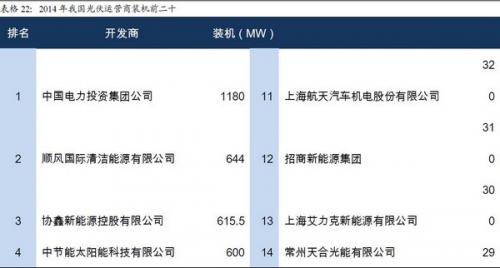

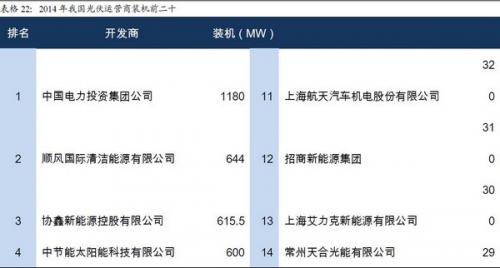

3.2、竞争格局

国内光伏电站运营商的竞争处于一超多强的格局,央企中电投独占鳌头,后面国企、民企群雄并起。由于电站运营属于资本密集型行业,进入壁垒比较高,企业不但需要有雄厚的资金实力,还需要有连续的项目开发能力(路条获取等),因此大型国企的竞争优势比较突出。但民营企业依靠自身灵活多变的机制,强大的执行力,以及通过上市公司融资平台,同样能够在竞争中跻身前列。在2013年装机前十中绝大多数为国企,而在2014年民企开始脱颖而出,如中利科技、特变电工、爱康科技三家上市民企2014年装机规模都超过了400MW,占据了Top10中的三席,Top20中民企已过半数。未来,随着融资渠道的拓宽,我们预计民企在电站运营方面将占据更重要的地位。

3.3、发展趋势

由于日照资源、土地租金等因素,我国大型光伏地面电站主要集中于新疆、甘肃等省区;然而这些地区对于光伏电力的就地消纳能力不足,电力必须经高压输电线路传输至东南部,由于电网传输能力有限,弃光限电现象时常出现。而东部地区用电需求量大,但闲置土地较少,用地成本也较高,不适宜建设地面电站。因此,未来的发展方向应是充分挖掘屋顶资源,大力发展分布式发电。政府、企业、商业楼宇、住户等可以通过第三方投资或自行建设的方式建造分布式电站以获取投资收益。

表格23:2014年我国光伏运营商装机前二十

然而在现实建设过程中,分布式遇到了一系列阻力

- 保利协鑫与中电光伏签订长期硅片供应合约(02-18)

- 国家电网光伏电站并网检测能力达世界领先水平(02-22)

- 光伏产业增速将降(02-28)

- 1月多晶硅进口量超过5000吨(03-03)

- 国内光伏巨头进军美国(03-03)

- 全国工商联:引导光伏产业健康有序发展(03-11)