智能手机兴起是手机代工厂商增长停滞的罪魁祸首吗?

智能手机销量增长,将对全球手机市场中的合同制造商造成打击,未来四年这些厂商在手机市场的份额将低于30%。

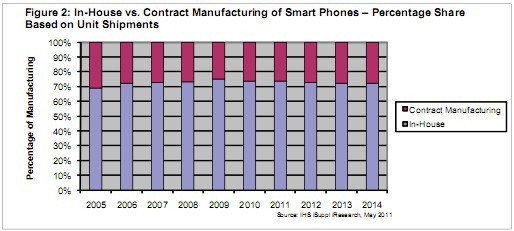

合同制造商,包括从事电子制造服务与原始设计制造的公司,2009年占全球手机出货量的25.2%,低于2008年时的27%,如图2所示。这种下降的影响将长期存在,2014年合同制造商生产的手机份额将只有27.9%,比2009年只上升不到1个百分点。如此微弱的增长对于合同制造商来说是绊脚石。当初这些厂商在手机制造领域的份额一直稳步扩大,2005年出货量份额超过了31%。

由于全球经济出现几十年来最严重的衰退,2009年消费者对手机的需求萎缩。因此,有些手机OEM厂商设法降低成本,收回了一些原来外包出去的生产业务,以优化内部产能利用情况。采取这种策略的厂商包括全球最大的手机OEM诺基亚和第二大手机OEM三星电子。

同时,外包比例较高的OEM厂商,如摩托罗拉和索尼爱立信,调整了产品组合以降低对低成本、低利润手机的依赖,而这些手机原来多数都是外包给合同制造商生产的。

无论属于哪种情况,都会导致合同制造商的出货量下降和造成产能闲置,这促使IHS公司维持对手机外包领域的保守展望。

外包的作用下降

到了2010年经济开始显露复苏迹象的时候,手机市场早已发生变化,智能手机成为市场主力。2005年左右帮助合同制造商取得成功的那些因素,包括以具有竞争力的成本设计和生产高度商品化的手机,对于已经发生变化的这个市场来说,不再被视为有效的竞争力。

许多OEM厂商现在仍希望内部保持对智能手机设计与制造活动一定程度的控制。不仅是他们希望保持对质量和供应链活动的较好控制,而且实际只有少数几家合同制造商能够适应向智能手机的转变。唯一一家具有较强的智能手机设计与制造能力的合同制造商——ODM厂商宏达电(HTC),已决定完全专注于自有品牌。

几家良好的合同制造商

自有品牌智能手机OEM厂商,如苹果和Research in Motion (RIM),目前仅利用合同制造商提供EMS服务。RIM和苹果2010年出货量与市场份额都取得增长,利益于合同制造商的支持。

但是,虽然为这两家OEM厂商提供服务的EMS提供商营业收入与利润最近两年都大幅增长,但未来EMS提供商不一定能继续获得这种好处。而苹果作为设计大家,将来不太可能去找以前没有在iPhone等产品上合作过的新的合同制造商。同时,RIM公司的BlackBerry成长前景具有不确定性,能否成功取决于它如何与越来越流行的iPhone和Android智能手机竞争。如果RIM公司的出货量开始停滞或下滑,将对伟创力等EMS提供商带来不利影响。

富士康、华宝通讯和华冠通讯等其它合同制造商,除非能够进一步发展其智能手机能力,向OEM厂商(尤其是基于开放式Android平台的OEM厂商)提供一站式解决方案,否则将难以应对出货量停滞和利润率下滑。

- 智能手机2011年将占总体导航销量的半壁江山(03-11)

- 中国企业发起智能手机低价攻势 全球版图或变(03-23)

- 五大展推动高端新型电子信息、新能源汽车和半导体照明三大产业率先突破(04-18)

- 今年全球触控面板市场规模达到104亿美元(04-27)

- 智能手机热潮推高触摸屏芯片厂商业绩(04-22)

- 受智能手机需求支撑移动半导体收入上升15%(05-03)